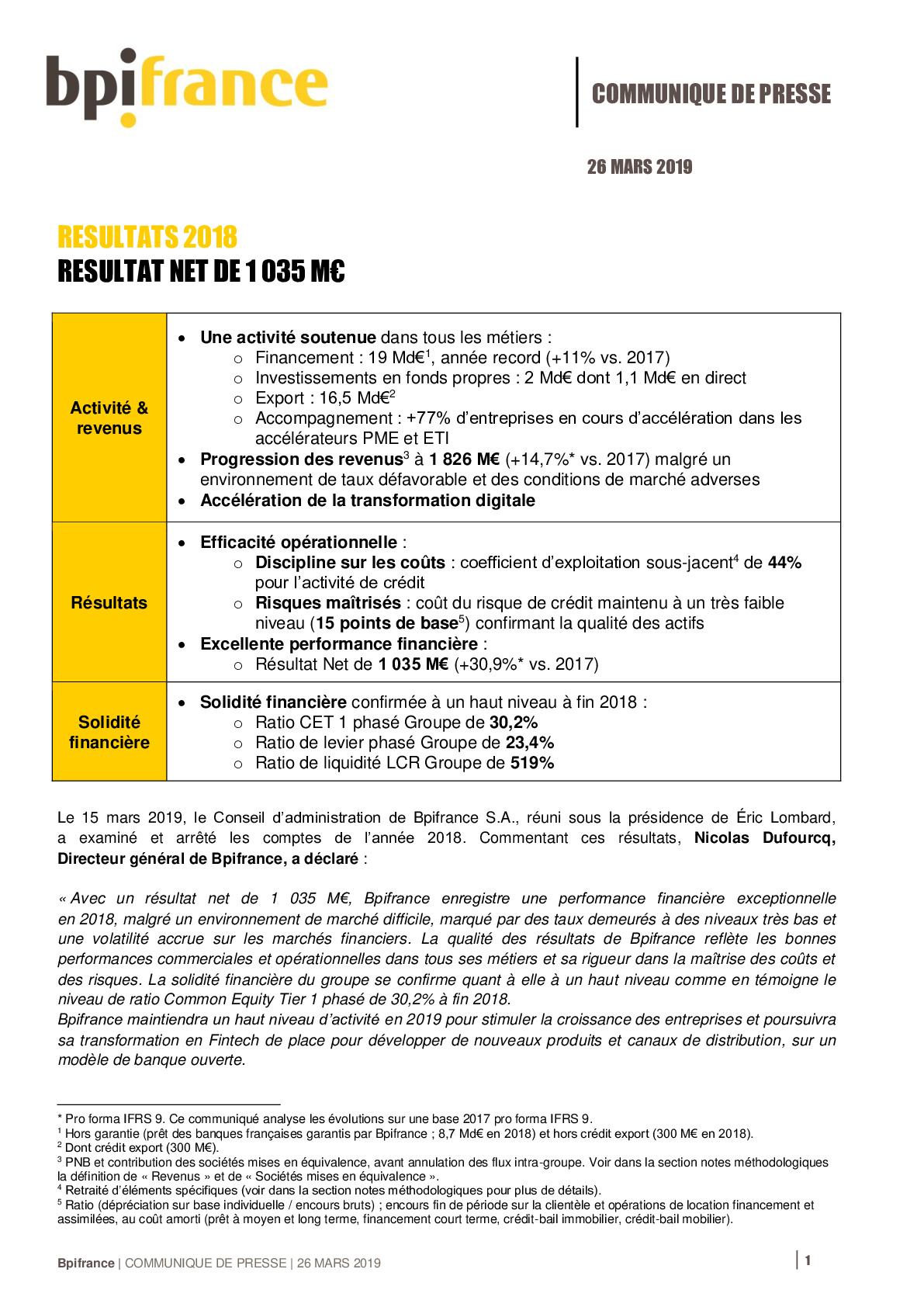

Le 15 mars 2019, le Conseil d’administration de Bpifrance S.A., réuni sous la présidence de Éric Lombard, a examiné et arrêté les comptes de l’année 2018. Commentant ces résultats, Nicolas Dufourcq, Directeur général de Bpifrance, a déclaré :

« Avec un résultat net de 1 035 M€, Bpifrance enregistre une performance financière exceptionnelle en 2018, malgré un environnement de marché difficile, marqué par des taux demeurés à des niveaux très bas et une volatilité accrue sur les marchés financiers. La qualité des résultats de Bpifrance reflète les bonnes performances commerciales et opérationnelles dans tous ses métiers et sa rigueur dans la maîtrise des coûts et des risques. La solidité financière du groupe se confirme quant à elle à un haut niveau comme en témoigne le niveau de ratio Common Equity Tier 1 phasé de 30,2% à fin 2018.

Bpifrance maintiendra un haut niveau d’activité en 2019 pour stimuler la croissance des entreprises et poursuivra sa transformation en Fintech de place pour développer de nouveaux produits et canaux de distribution, sur un modèle de banque ouverte.

N.B. : ce communiqué est consacré aux résultats financiers 2018 et intervient après celui publié le 31 janvier 2018, dédié au bilan d’activité 2018.

Résultats consolidés de Bpifrance S.A.

Présentation des résultats

| M€ | 2017 | 2017 pro forma* |

2018 | ∆ 2018/2017* |

| Revenus | 2 319 | 1 593 | 1 826 | +14,7% |

| Produit net bancaire | 2 066 | 1 340 | 1 445 | +7,8% |

| dont Pôle Financement | 758 | 758 | 770 | +1,6% |

| dont Pôle Investissement | 1 284 | 558 | 652 | +16,9% |

| dont Assurance Export | 41 | 41 | 43 | +3,4% |

| Contribution des sociétés mises en équivalence | 253 | 253 | 381 | +50,9% |

| Charges d'exploitation | (593) | (593) | (648) | +9,4% |

| Coût du risque | (55) | (55) | (40) | (26,7%) |

| Résultat net avant impôts | 1 672 | 946 | 1 138 | +20,3% |

| Impôts | (292) | (155) | (102) | (33,9%) |

| Résultat net | 1 380 | 791 | 1 035 | +30,9% |

| Ratio charges d'exploitation / revenus | 25,6% | 37,2% | 35,5% | |

| RoE | 6,4% | 3,6% | 4,5% |

Revenus

Les revenus s’établissent à 1 826 M€ en 2018, un niveau élevé, en hausse de 14,7%* par rapport à 2017

(1 593 M€*). Ce bon résultat est le fruit d’une activité soutenue dans tous les métiers et se caractérise par la forte croissance du pôle Investissement et la résilience du pôle Financement malgré un environnement de taux toujours défavorable. Ces revenus se répartissent de la manière suivante :

- 42% sur l’activité du pôle Financement (770 M€ de produit net bancaire, +1,6% par rapport à 2017) qui comprend majoritairement les revenus de l’activité de crédit (625 M€), les commissions facturées sur les financements bancaires couverts par la garantie de Bpifrance Financement (104 M€) et le produit net bancaire issu de l’activité de financement de l’innovation (41 M€) ;

- 56% sur l’activité du pôle Investissement (1 031 M€, +27,4%* par rapport à 2017) dont les revenus sont composés principalement de la contribution des sociétés mises en équivalence (379 M€, +51%* par rapport à 2017), des produits financiers (dividendes, intérêts) perçus sur les actifs financiers (337 M€), de la contribution des fonds dans lesquels Bpifrance est investi (270 M€ ; distributions de fonds et variations de juste valeur par le résultat), et enfin des commissions de gestion (42 M€) ;

- l’Assurance Export, qui opère pour le compte de l’Etat les garanties publiques, contribue à hauteur de 43 M€ (marge sur objectifs et rémunération versée par l’Etat pour la gestion de l’activité).

Charges d’exploitation

Les charges d’exploitation (frais de personnel, autres charges d’exploitation et charges d’investissement) s’élèvent à 648 M€, en hausse de 9,4% par rapport à 2017, en lien principalement avec la forte dynamique d’activité, le développement des missions d’accompagnement aux entreprises et les investissements dans la transformation digitale. Elles sont composées à hauteur de 340 M€ de frais de personnel, de 62 M€ d’impôts et taxes et pour le solde de divers frais d’exploitation et de charges d’amortissement. Au global, le ratio charges d’exploitation sur revenus est en légère baisse (35,5% en 2018 contre 37,2%*

en 2017), témoignant de la stricte gestion des coûts dans un contexte d’activité très dynamique. Cette maîtrise opérationnelle se reflète côté pôle Financement par un coefficient d’exploitation qui s’établit, en sous-jacent, à 58% (et à 44% pour l’activité de crédit), tandis que pour le pôle Investissement, le ratio charges d’exploitation sur actifs sous gestion est stable à 58 points de base.

Coût du risque

Le coût du risque est en baisse à 40 M€ (contre 55 M€ en 2017) avec :

- une légère hausse sur le Pôle Financement (37 M€ en 2018 contre 35 M€ en 2017) qui intègre l’application de la norme IFRS 9 provisionnant les pertes attendues (Expected Credit Losses). Au cours de l’exercice 2018, une reprise de 21 M€ a été constatée au titre de la provision ECL. Elle est compensée par un coût du risque sur base individuelle de 58 M€ (contre 55 M€ en 2017) qui se maintient toujours à un niveau très bas à 15 points de base des encours de crédit ;

- une baisse sensible sur le Pôle Investissement dont le coût du risque s’élève à 3 M€ en 2018 (contre 19 M€ en 2017).

Résultat net

La bonne performance financière constatée dans tous les métiers se traduit par un résultat net 2018 de

1 035 M€ (+30,9%* par rapport à 2017), soit un niveau record pour Bpifrance. Cette performance est le fruit de l’activité intense des métiers et d’une stricte gestion des charges et du risque. Au total, le RoE du groupe ressort à 4,5%, en progression par rapport à 2017 (3,6%*). Le pôle Financement (4,5%) et le pôle Investissement (4,6%) affichant chacun une rentabilité robuste en 2018.

Solvabilité et liquidité

Au 31 décembre 2018, les capitaux propres consolidés part du groupe de Bpifrance s’élèvent à 22,6 Md€ (23,2 Md€ au 31 décembre 2017) et le total du bilan consolidé s’établit à 76,8 Md€ (72,4 Md€ au 31 décembre 2017, soit une hausse de 6%).

Les emplois pondérés par les risques (RWA) s’élèvent à 71,9 Md€ (contre 66,7 Md€ en 2017, soit une hausse de 7,7%) selon les règles CRR/CRD IV. Cette hausse résulte essentiellement de la croissance des emplois pondérés des activités de crédit et d’investissement. Les emplois pondérés au titre du risque de crédit représentent 96% du total, un niveau stable par rapport à fin 2017.

La solidité financière se confirme à un haut niveau, bien au-dessus des exigences réglementaires :

au 31 décembre 2018, le ratio Common Equity Tier 1 phasé de Bpifrance S.A. s’établit à 30,2% (29,6% à fin 2017) et le ratio global de solvabilité phasé à 30,5% (29,9% à fin 2017). Le ratio de levier phasé ressort à 23,4%, soit un niveau élevé (22,9% à fin 2017).

Enfin, la situation de liquidité de Bpifrance S.A. est très favorable. Au 31 décembre 2018, le ratio de liquidité court terme LCR (Liquidity Coverage Ratio) est de 519% (548% à fin 2017).

Notes méthodologiques

Nouvelle norme comptable IFRS 9 :

- Remplace la norme IAS 39 avec entrée en vigueur à partir du 1er janvier 2018 ;

- Nouveaux principes en matière de classement et d’évaluation des instruments financiers :

- Dépréciation pour risque de crédit sur la base des pertes attendues (Expected Credit Losses ou ECL) et non plus des pertes encourues ;

- Pour Bpifrance, comptabilisation des plus ou moins-values latentes et réalisées sur actions

(hors FPCI ouverts) par les capitaux propres (sans impact compte de résultat). Ainsi, le résultat comptable du pôle Investissement ne reflète donc, peu ou prou, que les revenus « cash » hors cessions (dividendes, intérêts perçus, commissions de gestion), les variations de valeurs en fonds de fonds et les contributions des sociétés mises en équivalence.

Pôle Financement : est constitué de Bpifrance Financement et de ses filiales.

Pôle Investissement : est constitué de Bpifrance Participations et de ses filiales.

Revenus : correspondent à la somme du produit net bancaire et de la contribution des sociétés mises en équivalence définie, pour le pôle Investissement, comme la somme de la quote-part du résultat net des entreprises mises en équivalence et des gains ou pertes nets sur autres actifs, et pour le pôle Financement, comme la

quote-part du résultat net des entreprises mises en équivalence.

Sociétés mises en équivalence : les participations sur lesquelles le groupe exerce un contrôle conjoint ou une influence notable sont comptabilisées par la méthode de la mise en équivalence qui consiste à substituer à la valeur des titres la quote-part que le groupe détient dans les capitaux propres et le résultat des sociétés concernées. Le compte de résultat reflète alors la quote-part du groupe dans les résultats des entreprises mises en équivalence et lorsqu’une dépréciation est constatée, elle est affectée à la participation mise en équivalence au bilan, ce qui autorise la reprise ultérieure de la dépréciation en cas d’amélioration de la valeur d’utilité ou de la valeur de marché.

RoE :

- Numérateur : résultat net de l’année N ;

- Dénominateur : capitaux propres (dont résultat annuel) fin d’année N moins le capital non libéré fin d’année.

Par ailleurs :

- En raison des règles d’arrondis, la somme des valeurs figurant dans les tableaux et analyses peut différer légèrement du total reporté ;

- Les différences entre le total consolidé de certains agrégats financiers au niveau du groupe et la sommes de ces agrégats au niveau des pôles opérationnels s’explique essentiellement par des opérations

intra-groupes.

Eléments spécifiques du pôle Financement : il s’agit d’éléments hors exploitation et non récurrents impactant le compte de résultat. Leur retraitement permet le passage d’une vision « publié » à une vision « sous-jacente ».

En 2018, les éléments spécifiques ont un impact global négatif de 1,5 M€ sur les charges d’exploitations (impact IFRS et provisions exceptionnelles).

| 2017 | 2018 | |

| Activité de crédit | ||

| Coefficient d'exploitation | 39% | 44% |

| Coefficient d'exploitation sous-jacent | 41% | 44% |

| Pôle Financement | ||

| Coefficient d'exploitation | 54,2% | 57,6% |

| Coefficient d'exploitation sous-jacent | 56,0% | 57,8% |

* Pro forma IFRS 9.

Retraité d’éléments spécifiques (voir dans la section notes méthodologiques pour plus de détails).

Retraité d’éléments spécifiques (voir dans la section notes méthodologiques pour plus de détails).

Voir dans la section notes méthodologiques les éléments sur la norme comptable IFRS 9.

Ratio (dépréciation sur base individuelle / encours bruts) ; encours fin de période sur la clientèle et opérations de location financement et assimilées, au coût amorti (prêt à moyen et long terme, financement court terme, crédit-bail immobilier, crédit-bail mobilier).

En vision IFRS 9.

* Pro forma IFRS 9.

Lien : https://presse.bpifrance.fr/bpifrance-accentue-son-action-en-financement-et-fonds-propres-pour-les-tpe-pme-et-eti-de-la-french-fab-et-de-la-french-tech-et-passe-a-lechelle-superieure-pour-les-programmes-daccompagnement-des/

Lien : https://presse.bpifrance.fr/bpifrance-accentue-son-action-en-financement-et-fonds-propres-pour-les-tpe-pme-et-eti-de-la-french-fab-et-de-la-french-tech-et-passe-a-lechelle-superieure-pour-les-programmes-daccompagnement-des/

Voir dans la section notes méthodologiques la définition de « Revenus » et de « Sociétés mises en équivalence ».